En la actualidad, el ámbito financiero se ha vuelto cada vez más complejo, y uno de los términos que más se escucha en relación con los productos financieros es la TAE (Tasa Anual Equivalente). Comprender este concepto es crucial para tomar decisiones informadas sobre préstamos, hipotecas y otras inversiones. En este artículo, exploraremos en profundidad la TAE y su importancia para los consumidores.

La TAE es un indicador que refleja el coste real de un producto financiero. No solo incluye los intereses, sino que también abarca comisiones y otros gastos asociados. De esta manera, los consumidores pueden conocer el verdadero coste de un préstamo o una inversión, facilitando la comparación entre diferentes ofertas del mercado.

A lo largo de este artículo, analizaremos la historia y evolución de la TAE, su impacto en los consumidores, su diferencia con otras tasas como el TIN, cómo se calcula y qué factores influyen en su variabilidad. Así, se brindará una comprensión completa de cómo la TAE afecta nuestras decisiones financieras.

¿Qué es la TAE?

La TAE, o Tasa Anual Equivalente, es un indicador que permite conocer el coste efectivo de un producto financiero a lo largo de un año. Este valor no solo refleja los intereses que se generan, sino que también incluye otras comisiones y gastos asociados que pueden impactar en la cantidad total que se debe pagar.

Este concepto se ha hecho popular en el ámbito de los préstamos y las hipotecas, ya que ofrece una manera clara de comparar diferentes opciones disponibles en el mercado. La TAE se expresa como un porcentaje, lo que facilita su interpretación y comparación entre distintas ofertas que pueden parecer similares a primera vista.

Una de las grandes ventajas de la TAE es que permite al consumidor realizar una evaluación más precisa del coste de un crédito o de una inversión, ayudando a tomar decisiones más informadas y evitar sorpresas desagradables en el futuro.

Historia y Evolución

La existencia de la TAE se remonta a la necesidad de proporcionar un marco estandarizado que permitiera a los consumidores comparar la oferta crediticia disponible en el mercado. A principios de los años 90, las entidades financieras comenzaron a implementar esta medida con el fin de otorgar mayor transparencia a sus productos.

Con el paso del tiempo, la TAE ha evolucionado para incluir no solo los tipos de interés, sino también otros elementos como las comisiones de apertura, los seguros obligatorios y los gastos de gestión. De este modo, el consumidor puede tener una visión más clara de lo que está comprometiéndose al adquirir un producto financiero.

La regulación de la TAE en muchos países ha promovido una mayor competencia entre las entidades financieras, favoreciendo a los consumidores con mejores condiciones y tarifas. Sin embargo, a menudo se requiere educación financiera para que los prestatarios comprendan plenamente este concepto y puedan hacer elecciones adecuadas.

Actualmente, la TAE sigue siendo un eje central en la información que las instituciones ofrecen a sus clientes. Se ha convertido en una norma esencial a seguir para las entidades, exigiendo claridad y transparencia en la comunicación de los costos asociados a los créditos.

¿Cómo Afecta la TAE al Consumidor?

La TAE tiene un impacto significativo en la planificación financiera de cualquier consumidor. Un conocimiento profundo de su funcionamiento permite no solo evaluar las ofertas disponibles en el mercado, sino también realizar simulaciones que pueden determinar la viabilidad de un préstamo a largo plazo.

Además, las fluctuaciones en la TAE pueden influir sobre el poder adquisitivo de los consumidores. Si una entidad financiera ofrece una TAE más alta en comparación con otras, esto podría limitar la capacidad de los prestatarios para cumplir con sus obligaciones financieras, afectando así su planificación económica.

A continuación, se presentan algunos puntos clave sobre cómo la TAE afecta a los consumidores:

- Permite evaluar el coste real de un préstamos o depósito.

- Facilita la comparación entre diferentes ofertas financieras.

- Ayuda a evitar sorpresas desagradables al final del contrato.

Conocer la TAE puede ser la diferencia entre tomar una buena decisión financiera y caer en un compromiso poco favorable. Por ello, es esencial que todos los consumidores estén atentos a estos detalles al momento de elegir un producto financiero.

Diferencias entre la TAE y el TIN

Es común que los consumidores confundan la TAE con el TIN (Tipo de Interés Nominal). Mientras que la TAE refleja el coste total de un producto financiero, el TIN solo indica el interés básico que se aplicará al capital prestado, sin tener en cuenta otros gastos asociados.

Esta diferencia es crucial, ya que puede llevar a los consumidores a subestimar el coste real de su préstamo si solo se fijan en el TIN. Por ejemplo, un crédito puede tener un TIN bajo, pero si la TAE es alta, a largo plazo representará un coste significativamente mayor.

Entender ambas cifras es vital para una correcta evaluación de las opciones crediticias disponibles. Asegurarse de conocer tanto la TAE como el TIN puede salvar a los consumidores de decisiones financieras erróneas.

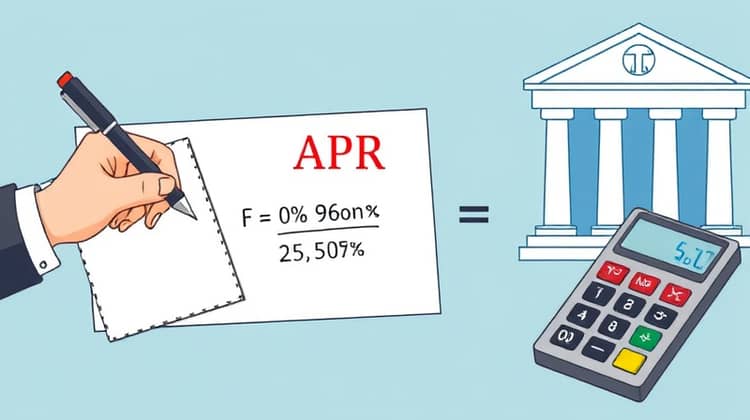

Calculando la TAE

Calcular la TAE puede parecer complejo, pero en realidad, se basa en una fórmula que considera varios elementos. La fórmula básica para calcular la TAE es la siguiente: se suma el interés nominal al efecto proporcional de otros gastos, se ajusta a un periodo anual y se convierte en porcentaje.

Un ejemplo común en el cálculo de la TAE implica sumar la cantidad total de intereses pagados más las comisiones y dividir esta suma entre el capital total, multiplicando por 100 para obtener el porcentaje. Esto permite al consumidor conocer el coste real del préstamo a lo largo del tiempo.

Las entidades bancarias suelen ofrecer calculadoras online para facilitar este proceso, permitiendo a los usuarios simular distintos escenarios y encontrar la opción más adecuada a sus necesidades.

Sin embargo, es necesario recordar que la TAE puede variar de una entidad a otra y de un producto a otro. Por eso, siempre es recomendable hacer comparaciones entre diferentes ofertas.

Factores que Influyen en la TAE

Varios factores pueden influir en la TAE que una entidad ofrece a sus clientes. Entre los más destacados están el tipo de interés de referencia, la duración del préstamo, y el perfil de riesgo del solicitante.

A continuación, se detallan algunos elementos clave que pueden afectar a la TAE:

- La política monetaria del Banco Central.

- La duración del préstamo.

- La evaluación crediticia del cliente.

Estos factores son determinantes al momento de otorgar un préstamo y, en consecuencia, afectar la TAE. Por ello, es crucial que el solicitante mantenga un buen historial crediticio y esté informado sobre la dinámica del mercado financiero.

La TAE en Diferentes Productos Financieros

La TAE no es un concepto exclusivo de los préstamos. También se aplica a otros productos financieros, como depósitos, cuentas de ahorro, tarjetas de crédito y más. Conocer cómo varía la TAE en estos productos es vital para entender las opciones del mercado.

Cada producto financiero tiene sus propias características y condiciones, lo que influye en la TAE. Por lo tanto, es recomendable que los consumidores verifiquen la TAE asociada a cada producto antes de comprometerse y que hagan comparaciones para elegir la opción más provechosa.

- Préstamos personales.

- Hipotecas.

- Tarjetas de crédito.

La comprensión de la TAE en diferentes productos financieros es esencial para maximizar el rendimiento de las inversiones y minimizar los costes de las deudas, por lo que se debe prestar especial atención a este aspecto en cualquier decisión financiera.

Conclusión

La TAE es un elemento fundamental para cualquier persona que busque productos financieros, ya que proporciona una visión clara del coste total de los mismos. A través de su comprensión, los consumidores pueden realizar elecciones informadas que impacten positivamente en su salud financiera.

Conocer la TAE, su historia, cómo se calcula y los factores que afectan su variabilidad es esencial para aprovechar al máximo las oportunidades en el ámbito de los créditos y las inversiones.